Büyük şirketler Vergi kaçırmak için hangi yasal yolları kullanıyor?

Hem vergi kaçırmak hem de yasal yolla bunu yapmak, insanın kafasını karıştırıyor değil mi? Amaç zaten bu. Paranın takibini kesebilmek. Türkiye’de de yıllardır duyduğumuz off-shore hesaplarını hatırladınız mı? Daha az Vergi ödemek için halen şirketler Bermuda gibi vergi cenneti ülkelerde paravan şirketler açıp, vergilendirilmesi gereken asıl paraları buralara aktarıyorlar. Bazı kişilerde daha çok faizli getiri için yada belki de kara para aklamak için bu yollara başvuruyorlar. Yazımızda yapılan bu yasal alavere dalavere işlerinin biraz daha köklerine inip, Büyük şirketler Vergi kaçırmak için hangi yasal yolları kullanıyor? Daha az vergi ödemenin gizli yolları nelerdir? Off Shore nedir? Panama Belgelerinde neler vardı? sorularına cevap vermeye çalışacağız.

Büyük şirketler Vergi kaçırmak için hangi yasal yolları kullanıyor?

Daha az vergi mi ödemek istiyorsunuz? O zaman Bermuda’da bir şirket kurup fikri mülkiyet haklarını ona satın. O şirketin sahibi olduğu bir şirket daha kurun, ama bu sefer Almanya’da. Almanya’da bir şirket daha kurup bu ülkedeki iki şirketinizin birbirine fatura kesmesini sağlayın. Bir de Hollanda’da şirket kurup Almanya’daki gelirinizi bu şirket üzerinden Bermuda’ya aktarın.

Kafanız mı karıştı? İçiniz mi sıkıldı? Zaten bütün bu işlemlerin amacı da bu.

Vergi cennetleri para akışını takip etmeyi en iyi ihtimalle zorlaştırmak, en kötü ihtimalle ise imkansız kılmak üzerine kuruludur.

Apple, General Electric, Google, eBay ve Ikea gibi çok uluslu şirketlerin daha az vergi ödemek için izlediği ve tamamen yasal olan bu tarz yollar başınızı döndürebilir. Futbol dünyasından marka isimlerden Messi ve Ronaldo’nunda bu yola başvurduğu tespit edildi.

Bunun neden insanları rahatsız ettiğini ise anlamak kolay: Vergiler bir kulübe üyelik ücretine benzer. Bedeli ödemeyip üyelere sunulan savunma, emniyet, yol, kanalizasyon ve eğitim gibi hizmetlerden faydalanmayı beklemek haksızlık olur.

Fakat vergi cennetlerinin imajı her zaman bu kadar kötü değildi. Geçmişte kendi memleketlerinde çeşitli baskılarla karşılaşan azınlıklar bu ülkeler sayesinde korunabiliyordu. Örneğin Nazi Almanyası’nda yaşayan Yahudiler, İsviçreli bankacılardan paralarını saklamalarını talep ediyordu. Maalesef İsviçreli bankacılar, bu iyilikleriyle kazandıkları ünlerini Nazilerin çaldıkları altınları saklayarak, sonrasında da gerçek sahiplerine iade etmekte isteksiz davranarak gölgeledi.

İsviçre’nin denize kıyısı olmamasına rağmen bugün vergi cennetiyle eş anlamlı olarak kullanılan kelime ise off-shore (kıyı bankacılığı).

Büyük şirketler Vergi kaçırmak için hangi yasal yolları kullanıyor? | Off shore yani kıyı bankacılığı ile büyük şirketler daha az vergi ödüyor

Off- Shore hesap açma çılgınlığı

Özellikle bankalar bir zamanlar Off- Shore hesap adı ile ülke içindeki paraları vergi cenneti olan ülkelerde daha fazla kazandırma hevesiyle yeni bir yasal vergi kaçırma yolu buldular. Tabi insanoğlu elinde 1 varken neden 2 olmasın ve daha çok nasıl kazanırım sevdası ile bir çok müşteri de bulmadılar değil.

Off- Shore hesabı nedir? Sorusuna kısaca cevap vermek gerekirse, Uluslararası bankalar ülkedeki mevduat hesaplarından onay alarak, o paraları direk kendi hesaplarına katıp, kendi öz sermayesini gösterip, bulundukları ülkelerde vergiden kaçıp, vergi cenneti ülkelerde parayı değerlendirme işlemidir. Yaptıkları bankacılık ile hesaplardan gelen paradan fazla para kazanıyor ve böylece daha fazla faiz verebiliyorlardı. Banka batarsa mağdur mevduat sahipleri, batan bankanın yurt dışında hangi bankayla resmi çalışmışsa muhatabı o bankalar olmaktadır. Aynı zamanda yurt dışındaki bu bankalara dava açılması, uluslararası hukuk kurallarıyla işlemesi gerekir. Hem çok riskli hemde kaybedildiğinde geri alınması zor olan Off- shore hesapları gerçekten de büyük bir risk gibi görünmekte.

Bu yüzden Off-shore mağduru olan batık banka mevduat sahibi kişiler, bir devlet bankası tarafından ilerleyen bir süreçte devam etmesi gerekmekte. İşte yıllar önce yaşanan namı diğer Off-shore zedelerin batık bankacıların ekmeğine yağ sürdükten sonra, zarara uğramadan tüm paralarını devletten nasıl aldıklarını kısaca anlatalım.

2000’li yıllardan önce Türkiye’de hatırlarsanız banka batık olaylarını. Egebank, Yurtbank, Yaşarbank, Bank Kapital ve Sümerbank gibi bankalara TMSF el koymuştu. El konulan tüm bankalar Sümerbank çatısı altında birleştirildi. Ardından 28 Mayıs 2001’de Fon Yönetim Kurulu’nun aldığı karar ile Oyakbank’a satış yapıldı. Hatırlarsanız 2008 yılının Temmuz ayında Oyak Bank’ın hisseleri ING Bank tarafından satın alındı. Bu arada Off-Shore hesabı mağdurları da dava açmıştı. Bu davaların yeni muhatabı ING Bank olmuştu. ING Bank satın alma sözleşmesine “Geçmişten gelen tüm davaların sonuçları TMSF’nin sorumluluğundadır” maddesini koymuştu. Peki ne oldu? Tabi ki bir çok dava TMSF’ye sonuçlanması için beklendi. Büyük mevduat sahipleri yüzde 900 kadar yüksek rakamlarla parasını TMSF’den aldı.

2014 yılında batık bankaların birinde Off-Shore’da o günün parası ile 1 milyon 520 bin TL’si batan bir kişi, sonuçlanan davadan TMSF’den tam 9 milyon 150 bin 124 TL almıştı. Off-shore zedeler hem anaparalarını aldılar hem de yıllar içinde enflasyon üzerinden hesaplanan faizini devletten bizzat almışlardı.

Ne kadar acı değil mi? Off shore hesabına para yatırıp devlete ödenecek sigorta ve vergisini kaçırdıkları paranın, daha fazlasını devletten aldılar.

Off- shore hesabı nedir bilmiyorlar mıydı?

Off-shore hesap açanların neredeyse yüzde 99’u Türkiye’deki bankaların verdiği faizden yüzde 20 yada 30 fazla faiz alacaklarını biliyordu. Bu hesapların zaten çoğu 1 milyon liranın üzerindeki hesaplar. Yani para kazanmayı bilen ve riske giren insanlardı. Bilmeyen insanlarda vardır belki ama hepsi parasını aldı. Fakat elinde koskoca ‘Off-Shore Mevduat’ hesap cüzdanı olan kişiler, “Paramı off-shore’da değerlendirin” onayını bankalara veren ve bununla ilgili talimat veren kişilerden bahsediyoruz.

Büyük şirketler Vergi kaçırmak için hangi yasal yolları kullanıyor? | Vergi cenneti ülkeler zengin kişilere hizmet ediyor

Vergiden sakınma ile vergi kaçırmanın farkı nedir?

Bugünlerde ise vergi cennetleri iki nedenden ötürü tartışılıyor: Vergi kaçırma ve vergiden sakınma. Vergiden sakınma yasaldır. Bu yasalar herkes için aynı: Küçük şirketler ve hatta bireyler bile paralarını bir ülkeden diğerine aktararak vergiden sakınabilir. Bunu yapmamalarının nedeni, bu işi yapacak muhasebeciye verecek kadar para kazanmamalarıdır.

Daha az vergi ödemek isteyen sıradan insanların önünde az seçenek var ve bunlar da yasa dışıdır. Örnek vereceksek, KDV sahteciliği, beyan edilmemiş maaşı elden almak veya gümrükten izin verilen miktarın üzerinde sigara, alkol gibi yüksek vergili ürün geçirmek.

Kesinlikle müşterilerinin Gizlilik kurallarına çok önem verilir

İngiliz vergi denetçileri, kaçırılan vergilerin çoğunun bu tür küçük işlemlerle gerçekleştiğini, zenginlerin gizli banka hesaplarındaki paraların bunun yanında önemsiz bir miktar olarak kaldığını tahmin ediyor.

Fakat bundan emin olmak zor. Eğer kaçırılan vergiyi ölçmek mümkün olsaydı, kaçırmak mümkün olmazdı.

Gizli bankacılığın İsviçre’de gelişmesi bir tesadüf olmasa gerek: Bankacıların müşterileri hakkında bilgi paylaşmasını sınırlandıran bilinen ilk düzenleme 1713’te Cenevre Büyük Konseyi’nde yapılmıştı.

Avrupa ülkeleri, 1920’lerde Birinci Dünya Savaşı’ndan kalan borçlarını ödemek için vergileri artırınca zenginler de paralarını saklayacak bir yer aramaya ve İsviçre’de de gizli bankacılık tam anlamıyla büyümeye başladı.

Bunun ekonomilerini büyüttüğünü fark eden İsviçre, 1934’te bankaların müşterilerinin finansal bilgileri paylaşmasını yasa dışı ilan etti.

İsviçre’nin denize kıyısı olmamasına rağmen bugün vergi cennetiyle eş anlamlı olarak kullanılan kelime ise off-shore (kıyı bankacılığı).

Buna, zaman içerisinde önce Jersey ve Malta gibi ada ülkelerde, daha sonra da Karayipler’deki adalarda vergi cennetlerin doğması yol açtı.

Bunun mantıklı bir nedeni vardı. Küçük bir adada pek fazla üretim veya tarım yapmak mümkün olmasa da finansal faaliyetlerden para kazanmak mümkündür.

Ama bunun gerçek nedeni ise İkinci Dünya Savaşı’nın ardından Avrupa imparatorluklarının dağılması.

İngiltere, Bermuda ve Virjin Adaları gibi yerlere teşvik ve destek vermek yerine buralarda Londra’ya bağlı finans sektörünün gelişmesini destekledi.

Böylece açık bir teşvik vermek yerine vergi gelirinin bu ülkelere kaydığı zımni bir teşvik sistemi ortaya çıkmış oldu.

Büyük şirketler Vergi kaçırmak için hangi yasal yolları kullanıyor? | Vergi cenneti ülkeler

Off-shore bankalardaki gizli hesaplar küresel servetin yüzde 8’i

Ekonomist Gabriel Zucman, off-shore bankalarda duran gizli servetlerin miktarını hesaplamak için bir yöntem geliştirdi.

Teoride, dünyadaki tüm finans kuruluşlarının aktif ve pasiflerini topladığınız zaman bunların birbirini dengelemesi lazım. Ama gerçekte olan şey bu değil, toplamda pasifler aktiflerden daha yüksek çıkıyor.

Zucman’ın hesaplamasına göre aradaki fark yüzde 8. Zucman, bunun küresel servetin yüzde 8’inin vergi cennetlerinde saklandığı anlamına geldiğini söylüyor. Bazı hesaplamalara göre bu oran daha da büyük olabilir.

Bu özellikle gelişmekte olan ülkeler için büyük bir sorun. Zucman’a göre Afrika’nın servetinin yüzde 30’u off-shore bankalarda. Bunun Afrika’ya zararı yıllık 14 milyar dolarlık vergi kaybı. Bu parayla çok sayıda okul ve hastane yapılabilir.

Zucman’ın bu soruna çözüm önerisi Dünyanın dört bir yanında herkesin varlıklarını ortak bir veritabanına kaydederek şeffaflığın getirilmesi gerektiğini söylüyor.

Bu yöntem, vergi kaçırmayı sonlandırır. Ancak vergiden sakınmak ise daha karmaşık ve zor bir problem.

Ekonomist Gabriel Zucman bunu bir örnekle anlatmaya çalışıyor. Örneğin, Belçika’da bir fırınım, Danimarka’da bir mandıram, Slovenya’da da bir sandviç dükkanım olduğunu düşünün. Peynirli sandviç satarak 1 euro kazandığımda bu kârın ne kadarı sandviçi sattığım Slovenya’da, ne kadarı peyniri yaptığım Danimarka’da, ne kadarı ekmeği yaptığım Belçika’da vergilendirilecek?

1920’lerde vergilerde ve küreselleşmede yaşanan eşzamanlı artış Milletler Cemiyeti’ni bu konuda adım atmaya itti. Sonunda şirketlere kârını hangi ülkede gösterip vergi ödeyeceğini seçme hakkı verildi.

Bunu savunanların anlaşılır gerekçeleri olsa da bu adım, çok fazla muhasebecilik hilesinin yapılmasının yolunu açtı.

Doğruluğundan şüphe duyulsa da sıklıkla verilen bir örnek, bu işin nerelere varılabileceğini anlatmak açısından önemli:

Trinidad’da bir şirket, başka bir ülkede kurduğu kardeş şirketine sıradan tükenmez kalemleri tanesi 8 bin 500 dolardan satarak, gelirini vergisi düşük olan bu ülkede gösterdi ve böylece daha az vergi ödedi.

Büyük şirketlerin çoğu, ortaya çıkarması bu örneğe kıyasla daha zor olan yöntemler izliyor.

Zucman, ABD merkezli şirketlerin yüzde 55’inin kârlarının Lüksemburg veya Bermuda gibi sıra dışı ülkelerden geçirilerek burada vergi ödendiğini ve bunun ABD’li vergi mükelleflerine yıllık 130 milyar dolar maliyet yarattığını söylüyor.

Bazı araştırmacılar ise gelişmekte olan ülkelerin vergi kaybının, aldıkları uluslararası maddi yardıma denk miktarda olduğunu hesaplıyor.

Bunun için bazı çözüm önerileri mevcut: Kârlar küresel olarak vergilendirilip ulusal hükümetler bunları kendi aralarında nasıl paylaşacakları konusunda uzlaşabilir.

Büyük şirketler Vergi kaçırmak için hangi yasal yolları kullanıyor? | Panama Belgelerindeki Vergi cenneti ülkeler

Vergi cennetlerinin varlığını sürdürmesinin en büyük nedeni finansal elitlere hizmet etmeleri

Benzer bir formül ABD’deki verginin ülke genelinde toplanıp eyaletlere dağıtılmasında uygulanıyor.

Ancak bunun için siyasi istek gerekir. Son yıllarda bunun için Ekonomik Kalkınma ve İşbirliği Örgütü’nün bazı girişimleri olsa da, henüz meyvesini vermiş değil.

İnsanların güdülerini hesaba katınca belki de bu durum bizi şaşırtmamalı. Zeki insanlar yasal boşlukları kapatmayı değil onları kullanarak para kazanmayı tercih ediyor.

Bazı hükümetler ise vergileri azaltmak için birbirleriyle yarışıyor. Şirketlerin vergilerini başka bir ülkede ödeme riskini göze almaktansa onların vergilerini azaltmayı makul buluyorlar.

Palmiyelerle kaplı küçük adalar için vergiyi yüzde 0 yapmak bile mantıklı olabiliyor, böylece hukuk ve muhasebe sektörleri üzerinden ekonomileri büyüyor.

Belki de vergi cennetlerinin varlığını sürdürmesinin en büyük nedeni finansal elitlere hizmet etmeleri. Bunların arasında bazı ülkelerin siyasetçileri, başkanları ve onların bağışçıları da bulunuyor.

Buna karşılık, sorunun sıkıcı ve karmaşık doğası nedeniyle seçmenlerden bu konuda bir adım atılması için fazla baskı gelmiyor.

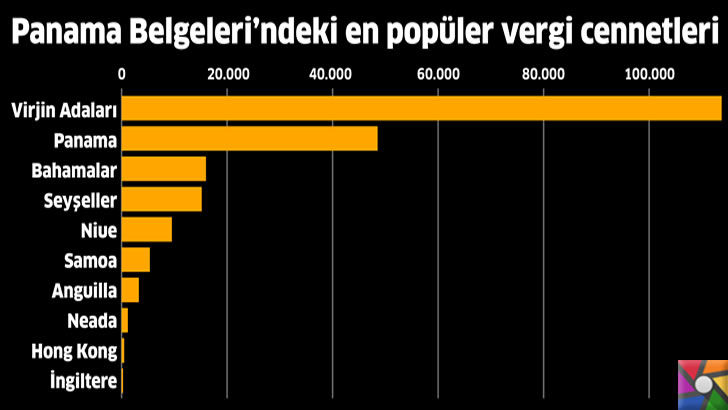

Hatırlarsanız 2016 yılında Panama Belgeleri ile Vergi cennetindeki hesaplar ortaya çıkmıştı. 1970 yılından beri Panama’da faaliyette olan Mossack Fonseca adlı hukuk şirketine ait dokümanlar, şirketin müşterilerinin vergi kaçırmasına, yaptırımları bertaraf etmesine ve kara para aklamasına yardımcı olduğunu gösteriyor. Birçok farklı ülkeden gazetecinin bir yılı aşkın süredir üzerinde çalışarak topladığı ve sayıları 11 milyonu aşan gizli belgelerde aralarında bazı ülke liderlerinin yakın çevresiyle de ilişkili hesapların detayları ortaya çıkarılmıştı. Sadece İngiltere’den 300 binden fazla firma adına çalışmış, Deutsche Bank, HSBC, Société Générale, Credit Suisse, UBS ve Commerzbank gibi global bankalarla da işlem hacimleri yüksektir. Dünya çapında 40 ofisi ve 500 çalışanı ile Mossack Fonseca Off-shore alanında önde gelen kurumlardan sayılmaktadır.

Mossack Fonseca’dan sızan bilginin boyutu 2.6 Terabayt seviyesindedir ve 214.488 kurumunda isminin geçtiği belgeler, vergi cennetlerine vurulan en büyük darbe olarak görülüyor. Yasal yollardan para kaçırma olayına bakıldığında belki de binlerce aracı firma bulunmakta ve Mossack Fonseca sadece bunlardan biri.

Tekrar hatırlatalım bu işlem yasal olarak dünyanın her yerinde yapılmakta. Peki Mossack Fonseca’da kimlerin adı geçiyordu? Daha çok ülkelerinde tek adam tipleri yada devrilme korkusu yaşayan liderlerin paraları haylice fazlaydı. Libya’nın devrik öldürülen lideri Muammer Kaddafi, Suriye Devlet Başkanı Beşar Esad, Mısır’ın eski lideri Hüsnü Mübarek’in aileleriyle yakın çevrelerine ait gizli hesaplar bulunmuştu.

Rusya lideri Putin listede yoktu ama yakın arkadaşı çello virtüözü ve kızı Maria’nın vaftiz babası olan Sergey Roldugin bulunuyor. Belgelerde Roldugin, yaptığı işlemlerde milyon dolarlık karlar elde ettiği görülüyor. Fakat belgelerde Roldugin’in şirketinin “Bu şirket kazançların son sahibinin gizliliğini ve kimliğini korumak amacıyla kurulmuş olan bir şirkettir” açıklaması da dikkatlerden kaçmıyor.

Büyük şirketler Vergi kaçırmak için hangi yasal yolları kullanıyor? | Panama Belgeleri vergi kaçırma ve para aklama belgeleri ile dolu

Panama Belgelerinde Türkiye’den kimler vardı?

Yasal olarak off-shore hesabı olan bir çok Türkiye’den isim ve firma görülmüştür. Türkiye’nin önde gelen zengin aile gruplarından Koç, Doğan, Sabancı, Zorlu, Çarmıklı, Hattat, Altınbaş görülmekte. Gürmen Group meşhur Ramsey markasının sahibi Remzi Gür, Beşiktaş’ın eski başkanı ve Bilgili Holding Yönetim Kurulu Başkanı Serdar Bilgili, eski TÜSİAD başkanlarından Anadolu Grubu CEO’su Tuncay Özilhan ve yine eski TÜSİAD başkanlarından Erkut Yücaoğlu, Ata Yatırım Portföy, Çalık Enerji, Enka, Guardhealth Securities Limited, Kares Karadeniz Enerji Servisleri ve Makine Ticaret A.Ş., Mermeden Limited, Sharecorp Limited, TML İnşaat Sanayi Ticaret ve Turizm A.Ş., UNG Universal Hospital Group,

Kaynaklar ve Dış Bağlantılar

- Ekonomist Tim Harford, Financial Times gazetesinde Undercover Economist (Gizli Ekonomist)

- Paralı Vatandaşlık neden yapılır? Hangi ülkeler Paralı Vatandaşlık veriyor?